収入と税金、そして社会保険は壁だらけ

世帯主であるご主人が会社員で、奥様がパートやアルバイトなどで仕事をしていることがあります。そして、年末に向かって収入を調整するために休みを多く取得するという話を耳にすることがあります。収入に対して気になる「壁」が存在することはご存じだと思います。

ただ、壁が多すぎて、なんの壁だか分かりにくいと思います。そんな「壁」を紹介、解説していきます。

あなたが気にしているのは、どの「壁」でしょうか? 最後のまとめで私の壁に対する考え方をお伝えします。

今回は、ご主人が会社員で年収900万円以下、妻がパート社員という設定で解説をしていきます。

収入と税金の壁は多い

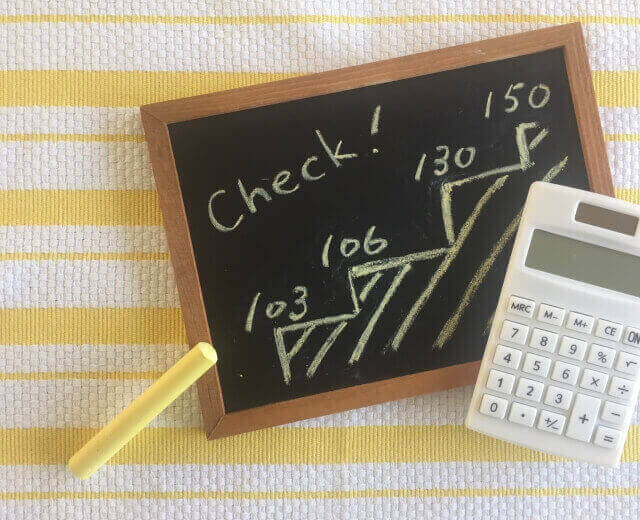

壁には、100万円の壁、103万円の壁、106万円の壁、130万円の壁、150万円の壁、201万円の壁といった、6つも壁があります。

まずは、収入と税金に関する100万円、103万円、150万円、201万円の4つの壁、その後、106万円、130万円の社会保険の壁について解説していきます。

100万円の壁

所得税・住民税が非課税(住民税は自治体によって課税される場合があります)

給与100万円以下-55万円(給与所得控除額)=45万円以下(給与所得)となり、基礎控除48万以下となり非課税です。

また、会社員の夫の被扶養者になるので社会保険料の負担もありません。そして、夫の配偶者控除の対象です。

妻の年収が100万円以下の場合は、すべて手取り収入になり、夫の収入についても負担は増えません。

※注 住民税は「均等割」「所得割」で算出します。年収100万円以下は給与所得が45万円以下になり、住民税の所得割による課税はありません。均等割については自治体によって課税する基準が異なる場合があるので、お住まいの自治体で確認が必要です。

103万円の壁

所得税は無し、住民税は有りとなります。

給与103万円以下-55万円(給与所得控除額)=48万円以下(給与所得)となり、基礎控除48万円の範囲内になり所得税は非課税です。

所得税は非課税でも、給与所得が45万円を超えるので住民税は課税されます。

この103万円は一つ目の大きな壁で、103万円を超えると、所得税も住民税も課税されます。

また、夫の年収が900万円以下の場合、妻の年収が103万円以下は、配偶者控除が適用されます。

もし、学生である子どもがアルバイトをしていて、収入が103万円を超えると、親の扶養から外れて親が増税になるケースがあります。

150万円・201万円の壁

妻の年収103万円以下は配偶者控除の対象であると103万円の壁で解説しました。それでは、103万円を超えるとどうなるのでしょうか?

じつは・・・配偶者控除の対象ではなくなりますが、配偶者特別控除の対象となります。

さらに、150万円までは配偶者控除と同じ38万円を配偶者特別控除となります。妻の年収が150万円を超えると201万円を超えるところまで、段階的に配偶者特別控除で控除される額が少なくなります。

(令和2年分以降)

| 控除を受ける納税者本人の合計所得金額 | ||

|---|---|---|

| 900万円以下 | ||

| 配 偶 者 の 合 計 所 得 金 額 |

48万円超 95万円以下 | 38万円 |

| 95万円超 100万円以下 | 36万円 | |

| 100万円超 105万円以下 | 31万円 | |

| 105万円超 110万円以下 | 26万円 | |

| 110万円超 115万円以下 | 21万円 | |

| 115万円超 120万円以下 | 16万円 | |

| 120万円超 125万円以下 | 11万円 | |

| 125万円超 130万円以下 | 6万円 | |

| 130万円超 133万円以下 | 3万円 | |

38万円から3万円まで順に減少していきます。

つまり、103万円を超えると配偶者控除から配偶者特別控除の対象になり、150万円までは38万円を控除できるが、150万円を超えると段階的に控除額が減少していく、ということです。

控除額が減少していくと、夫の所得税が増えます。妻の収入の影響で夫の手取り額が減少することになります。

世帯収入での所得税を考えると、この150万円の壁を意識する必要があります。

社会保険の壁

所得税、住民税の壁のほかに、社会保険の壁も存在します。だんだん理解しにくくなってますか?

社会保険の壁は2つありますので、解説していきます

130万円の壁

年収130万円を超えると配偶者の扶養範囲から外れるので、社会保険料を自分で負担することになります。

この壁は影響が大きくて、年収130万円だと、所得税など約2万円、社会保険料は約19万円かかりますので、手取りが109万円ほどになります(概算)

106万円の壁

条件付きで社会保険料を負担することになります

・501名以上の従業員のいる企業に勤めている

・所定労働時間が20時間以上(週あたり)

・1年以上の雇用期間

・年収106万円(月額88,000円以上)である

・学生ではない

この条件のもと、扶養範囲から外れ、社会保険料を負担することになります

2022年10月から社会保険適用の範囲が拡大

配偶者の扶養範囲を外れる人が増えます。

・101名以上の従業員のいる企業に勤めている

・所定労働時間が20時間以上(週あたり)

・2か月以上の雇用期間

・年収106万円(月額88,000円以上)である

・学生ではない

さらに、2024年からは101名以上⇒51名以上となり、ますます社会保険適用範囲が拡大します。

社会保険料を支払うのは大損か?

どのように考えるのかで異なります。

確かに、社会保険料を負担すると手取りは大きく下がります。10%ほど引かれますから、アレ?となります。

損するだけかといえば、そうでもありません。厚生年金を受給できますので、国民年金だけより老後の収入が少し増えます。ただ、今の手取りが減り将来の年金額が増えると言われても、その額をどこまで許容できるかという問題もあります。

まとめ

税金と社会保険の壁が、多く存在します。働き方、収入によって、気にする壁は人それぞれだと思います。

どの壁を気にすれば良いのか?と考えるのも面倒です。

勤務先で違いますが、106万円、130万円の社会保険の壁の影響が大きいと思います。毎月の手取り額がガクッと下がります。年収は増えたのに手取りが減るという現象になります。

社会保険料を負担するようになったら、そのまま進んで130万円を突き抜けるしかありません。

家族の状況や勤務先との話し合いが整うのであれば、年収を上げる方法を検討されてはいかがでしょうか。

世帯収入が増え、老後の夫婦の年金が増えると、ライフプランにも余裕が出ます。もちろん、家族との時間も大事ですから、働き過ぎずバランスを取りながらいきましょう。

Wrote this article この記事を書いた人

福田 智司

▶独立系ファイナンシャルプランナーとして、相談業務、セミナー講師などで活動しています。 ▶FBCラジオ ラジタス 第一木曜日 10:50~ 「FPふくちゃんのお金に関するエトセトラ」レギュラー出演中 福井で唯一?のラジオFPです ▶FPでIFAというポジションを活かした相談が得意 節約だけが家計見直しじゃない!を念頭に置いた相談を心掛けています。 ▶法人向けに企業型確定拠出年金の導入サポートを推進しております