人生100年といわれる中、2019年には老後資金2000万円不足するという情報が出ることで、年金や老後資金に注目が集まっています。老後資金がいくら不足するのかはそれぞれの家庭で違いますが、楽しく充実した老後にするためにも、準備が必要なのは間違いありません。

老後のために少額、長期で積み立てができる制度「iDeCo」について、聞いたことあるけど詳しいことはわからないという皆様に、メリット・デメリットをわかりやすく解説していきたいと思います。

iDeCoとは何ですか?

iDeCoとは2001年からスタートした個人型確定拠出年金の愛称です。2017年からは公務員、専業主婦(夫)の方も利用できるようになりました。老後資金を貯めるための年金制度です

年金制度と限度額について

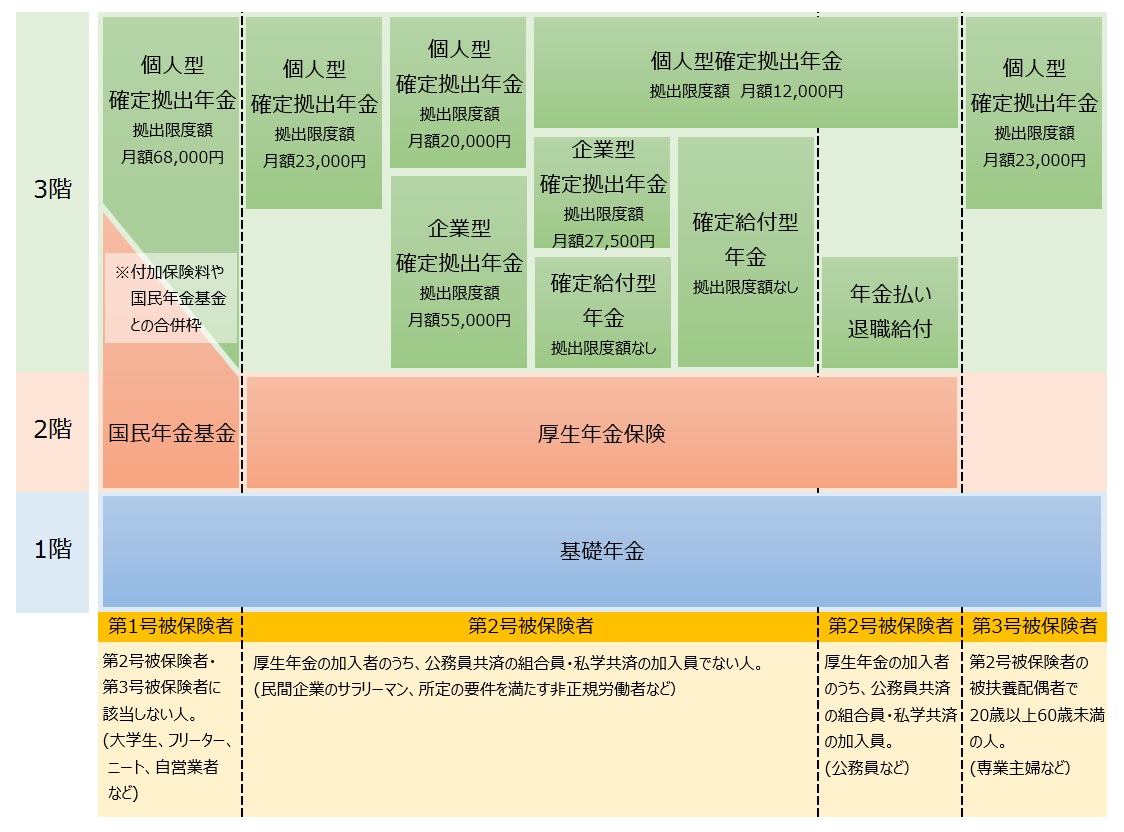

日本の年金制度は、階層による仕組みなので建物で例えられています。1階部分は「国民年金」で20歳以上の全国民が加入するもので、加入期間の長さで受給金額が変更になります。2階部分は「厚生年金」で会社員や公務員がこの部分にあたります。1階2階は国の社会保障として運営されていますので、公的年金の位置づけになります。会社員の3階部分は「企業年金」で、一部の会社で採用されています。公務員の3階部分は「退職金等年金給付」です。

3階部分に個人型確定拠出年金(iDeCo)も含まれます。勤務先によっては4階部分にあたります。そのiDeCoは立場によって表に記載があるように拠出限度額が変わります。第1号被保険者の自営業者等は拠出限度額68,000円/月となります。公務員は12,000円/月、会社員(厚生年金加入者)は確定給付年金や企業型確定拠出金によって、12,000円、20,000円、23,000円となります。第3号被保険者は23,000円/月となります。この立場による拠出限度額の範囲内で掛け金を支払っていきます。

個人で運用し、自分年金を作る

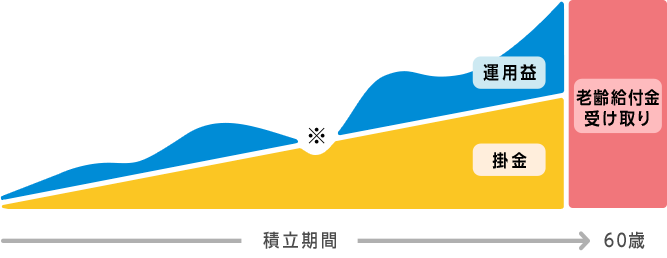

iDeCoは個人で拠出した掛金で自分年金を作る仕組みで、自分で選んだ金融商品を長期運用し、老後資金を効率よく準備するという制度です。iDeCoは毎月一定額を掛け金として積み立て、元本確保型の定期預金、保険や投資信託などの運用商品のラインナップの中から好きなものを選んで運用します。その商品数はひとつでも複数でも構いません。複数の場合は掛金の比率を決めて運用します。そして、60歳以降に利益分を含む金融資産を一時金または年金で受け取ります。

運用商品のラインナップには、元本確保型の定期預金や保険、また、国内や海外の株式や債券などを扱う投資信託では、リスクを取りながら長期で積み立て運用することで、多くの利益を得ることができる可能性があります。

加入資格について

iDeCoは日本在住で20歳以上60歳未満の国民年金・厚生年金などの公的年金加入者は、原則として加入できます。雇用形態は関係なく、派遣社員、パート、アルバイト、学生、主婦(夫)にも加入資格はあります。加入できないのは、自営業者で国民年金保険料の全額または一部を免除されている方、学生納付特例制度により猶予している学生は、iDeCoに加入できません。

また、会社員で企業型確定拠出年金に加入している場合は、勤務先でiDeCoの同時加入を認めている場合のみiDeCoに加入できますので、勤務先に確認が必要です。現在は、iDeCo加入時に勤務先の在籍証明が必要になるので、こっそりiDeCoに加入することもできません。

iDeCoの掛金はいくらからできるか

月々5000円から始めることができ、1000円単位で増額することができます。iDeCoをスタートしてから金額を変更できるのは年一回なので注意が必要です。掛け金の上限は、上記「年金制度と限度額について」を参照ください。

ちょっと待つと「WEB申し込みフォームに進む」と表示されます

iDeCoのメリット

掛け金全額が所得控除になる

上記の表で解説した拠出限度額の範囲内で掛け金をかけていきますが、その掛け金全額が所得控除になります。年末調整や確定申告で「小規模企業等共済掛金控除」という項目で所得控除されます。10月~11月に国民年金基金連合会から控除証明書が届きます。

例えば、会社員が毎月23,000円で年間276,000円を掛け金として拠出する場合、所得税率10%とすると、27,600円の所得税が軽減されます(年末調整で戻ります)。翌年の住民税は27,600円の減額となります。単純計算で10年間で所得税が276,000円の軽減、住民税も合わせると合計552,000円の節税となります。これだけでも効果は大きいと思います。年収や掛金などで節税効果は異なってきますが、積み立ての期間中ずっと効果がありますので、トータルすると大きな節税効果となります。

また、住宅ローン控除を使っている場合は、それだけで所得税が全額戻ってくることもありますので、このような節税効果を得られないこともありますので確認が必要です。

税金に関しては、税理士または税務署にご確認ください

運用益非課税

投資信託を購入し利益が出た場合や、定期預金の利息には税率20.315%の税金がかかります。iDeCoの場合はこの税金が非課税となります。

例えば、通常の取引で投資信託を購入し10万円の運用益が出た場合、約20%の課税なので、手取りは約8万円となります。iDeCo口座で10万円の運用益が出た場合は非課税なので、手取りはそのまま10万円となります。

運用益が非課税で積み立てられて運用に回っていくので、利益が利益を生み出すという複利の効果があります。早くからiDeCoをスタートして長期運用ができると効果は大きくなります。

当然ですが、利益が出ている前提が必要です。

受取時も税制優遇

60歳以降に受け取りますが、5年~20年で分割して受け取る「年金」方式か、一括で受け取る「一時金」方式か選択することができます。また、年金と一時金を組み合わせることもできます。

一時金で受け取る場合は、退職所得控除の対象となり、積立期間を勤務年数として計算します。

| 勤務年数(積立期間 | 退職所得控除 |

| 20年以下 | 40万円×勤続年数(積立期間)80万円以下は80万円 |

| 20年超 | 800万円+70万円×(勤続年数(積立期間)-20年) |

一時金で受け取る場合は、会社の退職金との関係により影響を受けるので、注意が必要です。iDeCoの一括受け取りと会社の退職金受け取りを、どのようなタイミングで受け取ればメリットを最大化できるのか検討する必要があります。このポイントは金融機関があまり教えてくれないかもしれません。

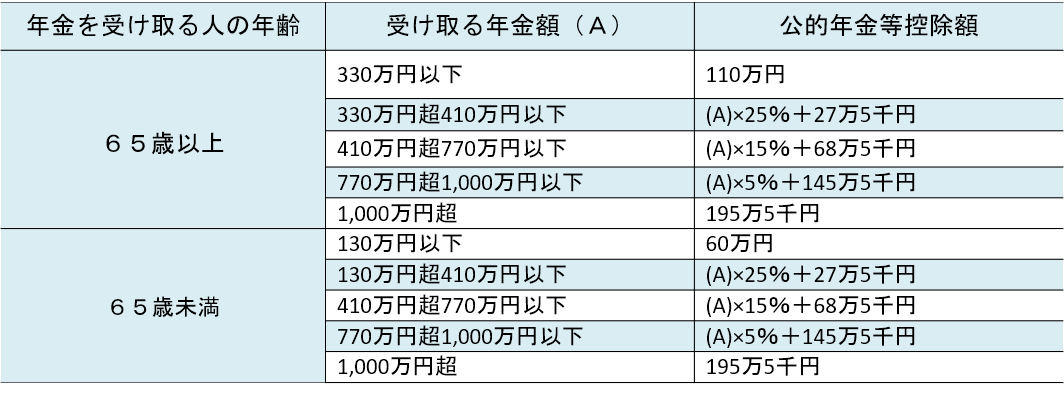

年金で受け取る場合の公的年金等控除額は、以下のように年金以外の所得額、年齢と受け取る年金額に応じて異なり ます。

【所得が年金のみ または 年金以外の所得が年間1,000万円以下場合】

「日本年金機構より抜粋」※2020年より控除額が変更になりました

詳しい税金の計算については税理士または税務署にご確認ください

ちょっと待つと「WEB申し込みフォームに進む」と表示されます

iDeCoのデメリット

メリットばかりが先行しますが、デメリットもあります。デメリットというより注意することです。

運用結果によって資産が増減する

運用商品のラインナップに元本確保型の定期預金や保険もありますが、投資信託を検討するのがメインとなります。実際、私も投資信託を選択した方が良いと考えています。

投資信託は定期預金や保険の利率を上回る運用が期待されますが、反対に資産を減らす可能性も在ります。

現金化できない(デメリットではなく注意点)

60歳までは原則として現金を引き出せません。老後資金のために国が税制優遇している制度であることが理由です。制限がかけられているのは自分の老後のためと考えて、しっかり運用していきましょう。

手数料が必要

手数料は場面ごとに必要になります。

【加入・移換時手数料】・・・初回一回のみかかります。加入するとき、企業型確定拠出年金から移換するに必要な手数料で2,829円を負担します。

【口座管理手数料】・・・毎月必要になる手数料です。国民年金基金連合会に105円、信託銀行に66円の合計171円は必ずかかります。

【運営管理手数料】・・・iDeCo口座を開設した金融機関によって手数料が必要な場合がありますので、口座開設時に確認が必要です

【給付手数料】・・・給付をうけるときに必要な手数料440円(各社共通です)

【還付手数料】・・・めったにありませんが、加入者に掛金を還付する際の手数料です。

【金融機関の変更時】・・・iDeCo口座の金融機関を変更する手続き時に必要となります。運営管理手数料が高いと感じたら、金融機関の変更を検討すべきです。

どの金融機関でiDeCo口座を開設してもiDeCoのメリットは同じですが、毎月の手数料が異なります。十分な下調べをお勧めします

iDeCo口座開設での注意すべきポイント

iDeCo口座開設までの流れ

iDeCoを始めようと思ったら、まずは口座開設です。

①申請書の請求 ②必要個所の記入 ③勤務先で在籍証明 ④返送 ご自身で手続きするのはここまで。あとは開始するのを待つだけです。2か月程度すると手続き完了のお知らせが届き、スタートします。

iDeCoを始めようと思ったら、すぐに手続きを始めましょう。思ったより遅れてスタートしますので・・・

どこでiDeCo口座を開設するか

「銀行に行ったついでにiDeCo口座を開設してきたよ」「会社の近くの証券会社でiDeCo始めよう」など、あまり深く考えずにiDeCoを始める方が多いかもしれません。ここはすごく重要なポイント、注意点です。手数料のところでも書きましたが、運営管理手数料が必要な金融機関があります。つまり、無料のところもあり、有料のところがあるということです。

必ずかかる口座管理手数料の171円に、金融機関で手数料を上乗せします。

有料で250円程度加算されると、年間で合計約5000円(421円の12か月)となります。無料のところは2000円程度(171円の12か月)になりますので、違いは歴然です。積立期間中ずっと負担しますので、大きな差になります。

毎月5000円の掛金で年間60,000円を積み立てて手数料が5000円必要だと、それ以上の運用益が出ないと手数料負けします。所得控除があるからそれでOKという考えでは、もったいないです。

もう一点

運用商品のラインナップの本数と種類がまったく異なります。地方銀行だと少ないラインナップから選ぶことになり、積立期間中に運用商品の変更を検討しても、幅が狭いので対応に困る場面があるかもしれません。

まとめ

iDeCoはメリットが大きく、老後資金を準備するのに最適な制度です。大きな金額で始める必要もなく、銀行などで毎月積み立てをしているなら、その一部をiDeCoの掛金として回しましょう。

iDeCo口座を開設する金融機関を間違わなければ、そのメリットを最大限に活用できますので、確認したうえでiDeCoを始めましょう。

SBI証券は運営管理手数料が無料で、ライフスタイルプラスでご案内できます

ちょっと待つと「WEB申し込みフォームに進む」と表示されます

記事がありません

-

退職金が企業型確定拠出年金?ファイナンシャルプランナーが説明します

Wrote this article この記事を書いた人

福田 智司

▶独立系ファイナンシャルプランナーとして、相談業務、セミナー講師などで活動しています。 ▶FBCラジオ ラジタス 第一木曜日 10:50~ 「FPふくちゃんのお金に関するエトセトラ」レギュラー出演中 福井で唯一?のラジオFPです ▶FPでIFAというポジションを活かした相談が得意 節約だけが家計見直しじゃない!を念頭に置いた相談を心掛けています。 ▶法人向けに企業型確定拠出年金の導入サポートを推進しております