節税しながら資産形成をすることで、老後資金をしっかり準備したいという人が積極的に活用したいのがiDeCo。現在(2024年6月)は、65歳未満まで加入(掛け金を拠出)でき、60歳~75歳までの期間で受け取り開始するという年齢のルールがあります。iDeCoに加入できる年齢を70歳未満まで引き上げる検討がされているようです。

69歳まで掛け金を拠出できるようになりそうなiDeCo。どのような変化が生まれるでしょうか?考えてみたいと思います。

なぜ、加入年齢の引き上げか?

iDeCoの加入年齢引き上げが検討されている要因として、令和4年11月に出された「資産所得倍増プラン」と、就業機会の確保(定年や再雇用の年齢引き上げ)の努力義務が70歳であることの二つが挙げられます。

働き方が変わる、老後といわれる年齢が上昇することから、iDeCo加入対象が拡大することが予想されます。仕事している期間は、iDeCoの年金資産を受け取るより、まだまだ掛け金を拠出して老後資金をもっと増やしてほしいということでしょう。

資産所得倍増プランにより、NISAの拡大がありました。資産所得倍増というよりNISA枠を倍増することで、資産所得が倍増するかもしれませんねという形式上整えました。過去記事でも書きましたが、資産所得倍増というより枠組み倍増ですから頼りない感じです。

そして、今回のiDeCo加入年齢引き上げもこれに近いものがあります。加入対象者を拡大することで資産所得倍増する機会を作りますということでしょう。

年齢の引き上げはいいことか?

受け止め方はそれぞれあると思いますが、活用できる人は乗っかる方が良いと思います。勤務先に70歳まで仕事ができる環境がある、そして自分も仕事を継続する気持ちがある、このような人はiDeCoを継続加入でOKと思います。

現在50代で、今さらiDeCoに加入しても10年も掛けられないからやめておこうという人も、69歳までいけるとしたら今からでも加入するメリットありそうですね。

2024年12月から、企業年金のある会社員、公務員が月12,000円限度が20,000円まで拠出限度額が引き上げとなります。年齢引き上げとともにフル活用することをお勧めします。

まとめますと、年齢引き上げは「良いこと」という受け止めです。受け取り開始期間は60歳~75歳となっていますから、ご自身のライフプランに照らして、加入期間と受け取りのタイミングを検討できる幅ができたということです。

いつまで働けばいいのか?という考えもあると思いますが、そこは自分で決めることができます。ライフプラン、キャリアプランを考えてみる機会にするのもお勧めです。ライフプラン表を作成することもお勧め。

課題はあるのか?

対象が拡大する、掛け金上限が拡大する、というように、制度の枠が拡大することは基本的に歓迎できると考えます。いつまで加入するか、掛け金を拠出するかは、自分で決めるだけです。

じゃあ、さっさとやりましょうということですが、そこまで簡単ではないようです。

ズレを補正するには

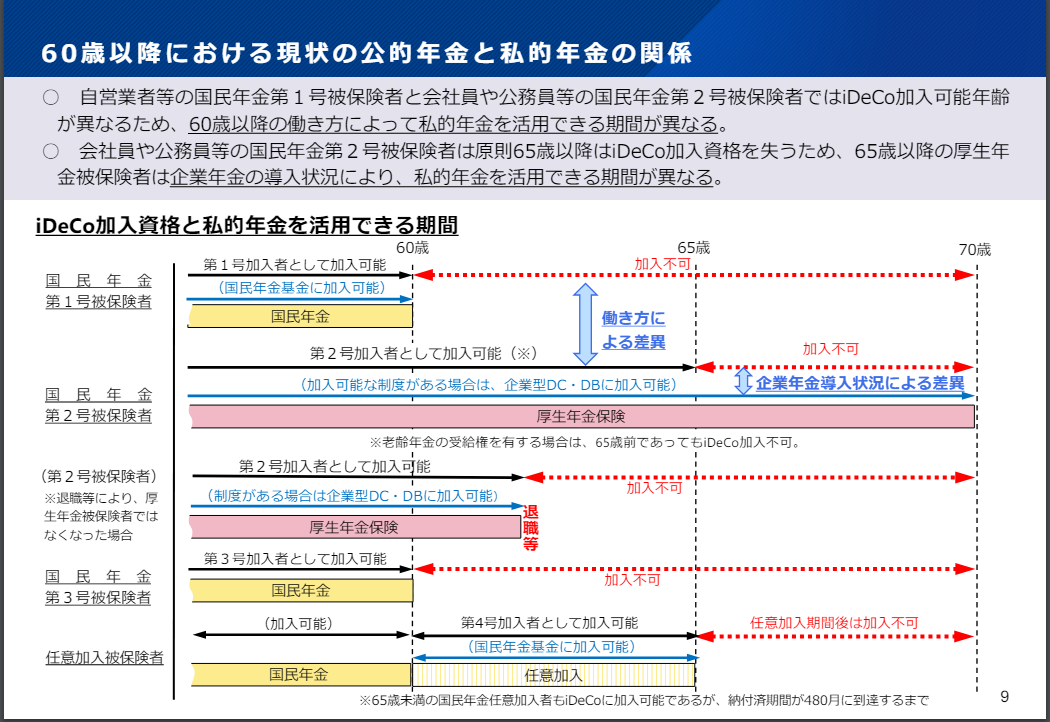

iDeCoの加入条件は、立場によって異なります。自営業者、フリーランスなどの国民年金第1号被保険者は国民年金の加入は60歳まで、会社員、公務員など第2号被保険者は勤務先によって厚生年金加入は65歳や70歳、というように、そもそもズレています。

iDeCoの掛け金を拠出できる条件に、「国民年金被保険者・厚生年金被保険者であること」があります。

※厚生労働省 第31回社会保障審議会企業年金・個人年金部会の資料より抜粋

この図のように、加入資格がない立場の人がズレて存在します。このあたりの整理整頓をして損得がなくなる、最小となるよう期待したいと思います。

70歳に引き上げてもiDeCo加入できない

加入条件が見合わない人が存在します。自営業者、フリーランスで国民年金保険料を480月納付済みの場合、それ以上国民年金の納付はできないので国民年金被保険者になれない現状があります。仕事をして収入があってiDeCoの掛け金を拠出できるとしても被保険者ではありませんから、加入できないのです。

また、年金を受け取りながら厚生年金被保険者である場合、企業型DCに加入できますがiDeCoに加入できないという状況も生じます。

個別ケースはいろいろと多く存在しそうです。レアケースはともかく、想定できる範囲においては損得が大きく出ないよう設計してほしいですね。めちゃくちゃ頭の良い人が設計すると思いますから期待しています。

iDeCoファーストか

iDeCoの加入年齢引き上げ、拠出限度額の拡大など、iDeCoが使いやすくなっています。仕事をする環境もありますし、いわゆる老後も後ろ倒しになっています。私も50過ぎという年齢となりまして、60歳で隠居生活は考えられないですしね。

それではiDeCoファーストで、NISAは2番手かという話題が出ます。ライフスタイルプラス的には、iDeCoファーストと回答はしません。なぜなら、目的が異なるからです。

しかし、老後資金を準備したい場合はiDeCoファースト、iDeCo一択です。ここは間違いない。どこかのFPが言っているような、「まずはiDeCo枠を最大限活用して、余裕があればNISA」これは反対の立場です。そのようにはならないと考えています。個別案件になりますから、この程度でとどめておきます。

ライフプランを作成し、キャッシュフローを確認することで、必要な老後資金の目安が理解できます。それまでのライフイベントを予定通りクリアしながら老後を迎えて、黒字であることを目指すために、iDeCoに加入する、NISAを活用することが重要ポイントです。

まとめ

いかがでしょうか?iDeCoの加入年齢が引き上げになる予定です。実際にいつから引き上げになるか決まり、報道されるようになると、iDeCoの情報があらためて拡散されると思います。

それではiDeCoを始めようかと考える人も出てくると思いますが、ちょっと待って、金融機関選びが重要ですから。そこを見極めてから選択してください。損しますよ、マジで。

iDeCoの加入年齢引き上げ、ご自身のライフプラン、キャリアプランを織り交ぜながら豊かな人生にしたいものです。

お手伝いできそうでしたら、お声掛けください。

Wrote this article この記事を書いた人

福田 智司

▶独立系ファイナンシャルプランナーとして、相談業務、セミナー講師などで活動しています。 ▶FBCラジオ ラジタス 第一木曜日 10:50~ 「FPふくちゃんのお金に関するエトセトラ」レギュラー出演中 福井で唯一?のラジオFPです ▶FPでIFAというポジションを活かした相談が得意 節約だけが家計見直しじゃない!を念頭に置いた相談を心掛けています。 ▶法人向けに企業型確定拠出年金の導入サポートを推進しております