「いや~、投資って怖さがありますよね」「投資ってギャンブルみたいなもんでしょ?」

投資というと怖さが先行する傾向にあると思います。

「リスク」に対してどのように感じるのか、人それぞれということもあります。

これからは投資、資産形成に取り組むことは必須だと考えていますので、大きな金額でなくとも始めると良いと思います。

そこで、「分散投資」について解説していくことで、資産形成をスタートできるとうれしく思います。

分散投資とは

分散投資とは、投資先を複数に分散することで、リスクを分散させる投資手法です。

つまり、ある投資先が失敗した場合でも、他の投資先が成功すれば、全体的な投資リターンを維持することができます。

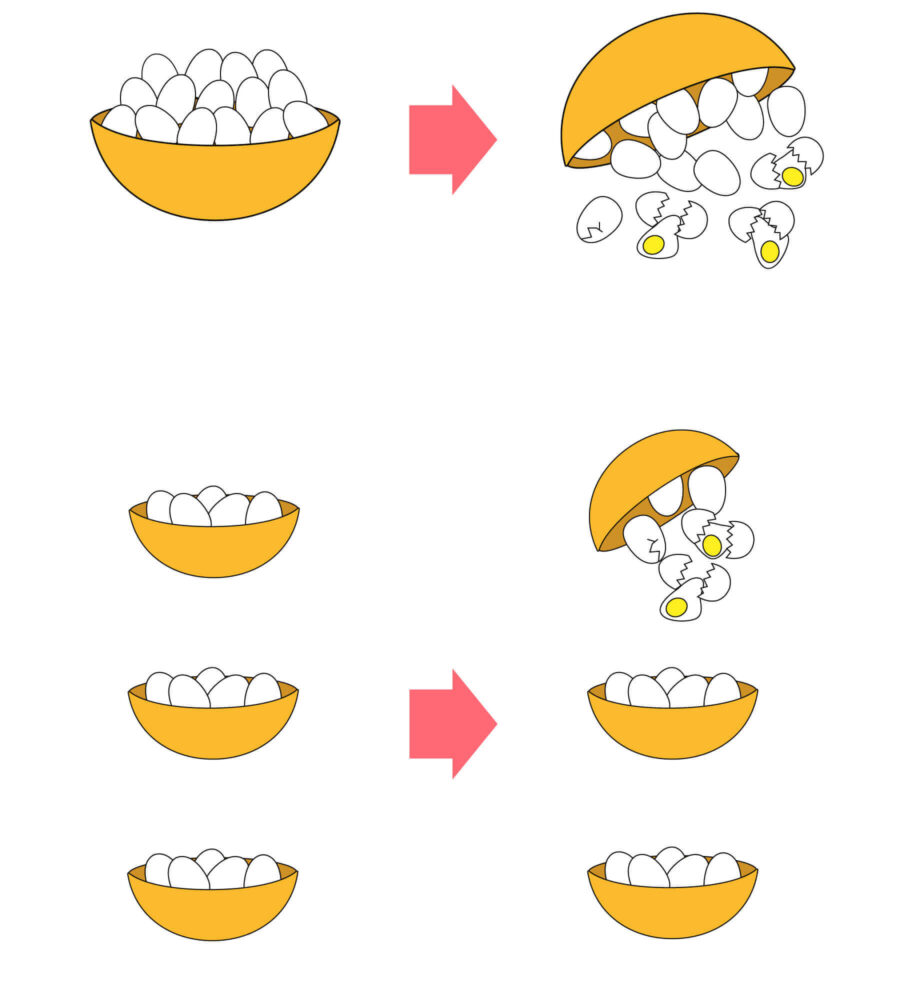

有名な投資に関する格言に「卵をひとつのカゴに盛るな」というものがあります。あちこちで使用されている言葉ですから、どこかで聴いたことがあると思いますが、まさしくその通りと思います

分散投資は、投資家にとって重要なリスクマネジメント手法であり、長期的な投資においては非常に有効な手段となります。ひとつの投資先の場合、すべての卵が割れてしまって、損害が多く出る可能性があります。

どのように分散するのか

株式投資においても、債券投資においても、不動産投資においても、適用することができます。

具体的には、株式投資においては、複数の業種や企業に分散することで、業績の変動や市場リスクに対するリスクを分散することができます。

債券投資においては、国債や社債、地方債など、複数の債券に分散することで、金利変動や発行体の信用リスクに対するリスクを分散することができます。

不動産投資においては、複数の物件に投資することで、地域や物件の需要や価格変動に対するリスクを分散することができます。

また、それらの投資を組み合わせることで、投資先を分散することができます。

最適な分散度合いは、投資家のリスク許容度や投資目的によって異なります。投資先を10以上に分散することを推奨されることもあります。このような多様な投資先を選択することで、単一の投資先による大きなリスクを回避することができます。

分散投資のメリット3つ

①リスクを低減する

投資先を複数に分散させることで、ある投資先が失敗した場合でも、他の投資先が成功することで全体的な投資リターンを維持することができます。つまり、分散投資をすることで、投資リスクを低減できるということです。

先ほどの卵の話です。

ここで注意が必要なのは、「ちゃんと別のカゴになっていますか?」ということです。

違う銘柄、違う金融商品で分散投資だと考えていても、ある事象が起きた時に同じようにマイナスになるのでは分散投資になっていません。

別のカゴに入れたつもりで、じつは同じカゴに入ってたではいけません。

②収益が向上する

①で書いたようにリスクが抑えられる一方で、投資先による収益も得られる可能性があります。そのため、投資先のリスクを最小限に抑えつつ、収益を増大化することができます。

ひとつの投資先に資金を集中させる場合、リターンが大きくなる可能性はありますが、当然リスクも大きくなります。リスクとリターンをバランスすることで、ポートフォリオ(分散投資の組み合わせ)の収益性が向上することがあります。

スポーツの世界においても、スター選手不在で強いチームになることもあります。

③投資の安定性

投資先によるリスクが分散されるため、投資の安定性が増します。また、分散投資を行うことで、投資先の変動に対しても柔軟に対応することができます。

一点集中で投資をしていて、資産が半減しマイナス50%となった場合、背中が寒くなり変な汗が出てくるかもしれません。

分散投資をしていれば、ポートフォリオ全体としては、マイナス10%や5%で抑えることができます。

マイナスが大きくなって、慌てて撤退することもありませんし、次の対策を考える猶予ができます。

リスクの安定性と、精神衛生上の安定の意味があります。

分散投資の方法

分散投資に、3つのポイントがあります。

- 地域の分散

- 商品の分散

- 時間の分散

ひとつづつ解説していきます

分散投資:地域の分散

複数の国や地域、通貨に分散させるものです。

日本の株式だけ、日本の債券だけにならずに、海外の株式や債券なども組み入れたいと考えます。

海外もアメリカ、先進国、新興国など、いろいろな投資先があります。

地域を分散するということは、通貨を分散することにも繋がります。

このように、地域を分散することで、日本がダメでも海外でマイナスをカバーすることができるのです。

分散投資:商品の分散

これは、違う値動きをする商品を組み合わせることです。

- 株式

- 債券

- 投資信託

- 不動産(リート、現物の不動産)

- 仮想通貨

- 金

- 現預金

などがあります。

いくつかを組み合わせて保有することをお勧めします。投資信託で株式中心、債券中心という商品を保有することも考えることができます。

株式投資をする場合、業種を分けること、その企業が景気の影響を受けやすいかどうかなどを考慮することが大切です。

分散投資:時間の分散

一括投資ではなく、複数回に分けて投資をしていきます。

金融商品の価格変動リスクを時間の分散をすることで、取得価格の平均化にも繋がります。

毎月購入する積み立て投資が、この時間分散投資にあたります。

毎月一定額を機械的に購入するのですが、その時に価格が高いときは少し購入、安いときは多く購入することになります。【ドルコスト平均法】

※金融庁ホームページより抜粋

この図を解説します

1月に12万円一括購入した場合、12月には10円⇒5円に値下がりしているので、評価は6万円となります。マイナスです

毎月1万円ずつ12回購入すると、1年間で27,123口を購入となり価格は5円なので、135,615円となります。

投資を始めて1年後には10円⇒5円と値下がりをしたのに、積み立て投資では利益が出ています。15,615円のプラスなので、年利13%の収益となりました。

時間の分散は心強いです。

分散投資のデメリット

メリットだけではなく、デメリットについても触れておきたいと思います。

ここでは、5つのデメリットを解説していきます。

①取引コストの増加

分散投資を行うためには、複数の投資先に投資する必要があります。そのため、取引手数料や管理費用などのコストがかかるため、投資先が増えるほど、取引コストが増加する可能性があります。

②過剰な分散

投資先を過剰に分散させると、ポートフォリオ全体のリターンが低下することがあります。特に、一部の投資先のリターンが大きくても、その比率が小さい場合、全体のリターンに対して影響が限られるため、リターンが上がらないことがあります。

③投資先の質の低下

投資先を複数に分散させすぎると、投資先の質が低下する可能性があります。つまり、ポートフォリオ内に投資する商品の数が増えると、それぞれの商品の品質が低下する可能性があるため、ポートフォリオのリスクが増加することがあります。

④ポートフォリオの管理の難しさ

分散投資を行う場合、ポートフォリオの管理が難しくなることがあります。投資先の数が多い場合、それぞれの投資先の情報を収集するのが難しくなるため、適切な投資先の選択が難しくなる可能性があります。

⑤リスクの低減が限定的

分散投資によってリスクを低減することはできますが、全てのリスクを低減することはできません。たとえば、市場全体の下落があった場合、分散投資をしていたとしても、ポートフォリオの価値が下がる可能性があります。また、投資先に共通するリスクがある場合、分散投資がリスク低減に役立たないことがあります。

まとめ

分散投資について解説しました、いかがでしたでしょうか。

投資というと、リスクについて心配になることも理解できます。やはり、資産が減ることは避けたいですから。

しかし、貯蓄だけでは不足することも、私たちは知っています。

リスクとリターンを理解しながら、資産形成に取り組むことをお勧めします。

この世の中は、

「ローリスク・ローリターン」「ミドルリスク・ミドルリターン」「ハイリスク・ハイリターン」

で、できています。

「ローリスク・ハイリターン」はありません。あなただけの特別な情報もありません。

そのような世の中ですから、分散投資で資産形成に取り組んでみてはいかがでしょうか。

Wrote this article この記事を書いた人

福田 智司

▶独立系ファイナンシャルプランナーとして、相談業務、セミナー講師などで活動しています。 ▶FBCラジオ ラジタス 第一木曜日 10:50~ 「FPふくちゃんのお金に関するエトセトラ」レギュラー出演中 福井で唯一?のラジオFPです ▶FPでIFAというポジションを活かした相談が得意 節約だけが家計見直しじゃない!を念頭に置いた相談を心掛けています。 ▶法人向けに企業型確定拠出年金の導入サポートを推進しております